ارزش صندوق etf دارا یکم امروز دوشنبه 21 مهر

راهبرد معاصر در بسته خبری امروز ارزش صندوق etf دارا یکم ، قیمت های هر سهم سهام دولتی و صندوق دارایکم را آنالیز کرده و بررسی های صورت گرفته را به مخاطبان ارائه می کند. در این خبر ارزش صندوق etf دارا یکم امروز دوشنبه 21 مهر را می خوانید.

ارزش دارا یکم دوشنبه 21 مهر

شاخص کل بورس اوراق بهادار تهران بعد از ریزشهای هفته قبل، این هفته را با رشد شروع کرد اما امروز روند کاهشی پیش گرفت و در پایان معاملات با افت 17 هزار و 558 واحد به رقم یک میلیون و 579 هزار و 566 واحد رسید.

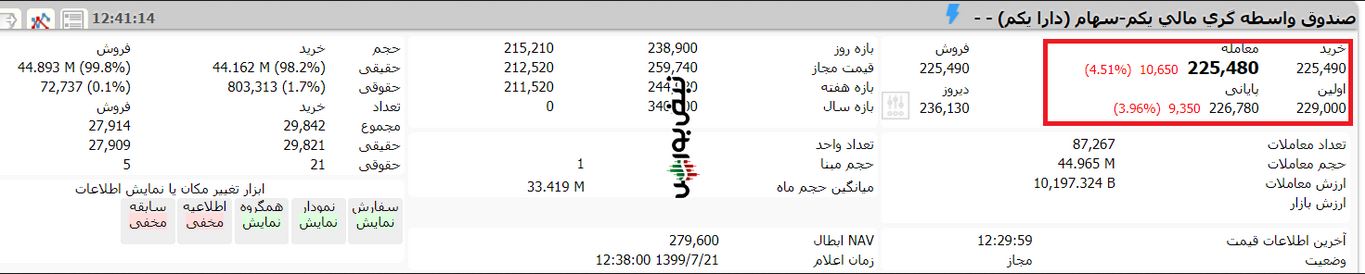

همچنین قیمت پایانی هر واحد از دارایکم با کاهش 3.96 درصدی نسبت به روز معاملاتی گذشته 22 هزار و 678 تومان معامله شد تا ارزش 200 واحد از اولین ETF دولتی به 4 میلیون و 535 هزار و 600 تومان کاهش پیدا کند. البته در معاملات روز جاری آخرین قیمت معامله شده برای هر واحد از دارایکم با 4.51 درصد کاهش نسبت به روز معاملاتی قبل به 22 هزار و 548 تومان کاهش یافت.

صندوقهای سرمایهگذاری در سهام

کمترین افت بازدهی هفتگی مربوط به صندوق سپهر اندیشه نوین (صنوین) با ثبت ۱.۹درصد افت قیمت بود و NAV این صندوق سه درصد کاهش یافت. بهترین عملکرد هفتگی مربوط به صندوق ارزش آفرین بیدار (ارزش) بود به طوری که NAV آن ۰.۳درصد ارتقا یافت.

بیشترین سقوط قیمت صندوقهای قابل معامله در این هفته به صندوق بذر امید آفرین اختصاص داشت؛ صندوق «بذر» که قیمت آخر هفته قبل آن ۲.۹درصد بالاتر از NAV ابطال بود با افت ۸.۵درصدی قیمت مواجه شد و حباب ۲.۵- درصدی را از آن خود کرد.

صندوق شاخصی ۳۰ شرکت فیروزه (فیروزه) را در کنار صندوق بذر میتوان ارزانترین صندوقها در شروع هفته بعد نام برد زیرا قیمت نهایی ۲.۵ درصد زیر قیمت تئوریک آن است. صندوق آوای معیار )آوا) نیز به عنوان گرانترین صندوق با انحراف ۹.۸ درصدی قیمت به استقبال هفته بعد رفت.

آخرین وضعیت بازدهی صندوق پالایش یکم

هرچند پس از آن بازار باز هم روزهای سختی به خود دید، اما تا اواخر هفتهی گذشته، خرید این صندوقها همچنان دارای حاشیه سود به نسبت قابل قبولی بود. اما با تداوم وضعیت کاهشی بازار، این صندوق جذابیت خود را از دست داد و دول برای بار دیگر مجبور شد این تخفیف ۲۰ درصدی را به ۳۰ درصد افزایش دهد.

در جدول بالا، میزان تخفیف واقعی هر سهم و صندوق با تخفیفهای ۲۰درصدی و ۳۰درصدی ارائه شده است. طبق محاسبات انجام شده، چنانچه تخفیف ۲۰درصدی را مبنا قرار دهیم، تنها پالایش نفت بندرعباس (شبندر) قیمتی بالاتر از روز مبنای پذیره نویسی را دارد. سه نماد دیگر، پالایش نفت تهران (شتران) با افت ۲۰درصدی، پالایش نفت اصفهان با ۹درصد و پالایش نفت تبریز با ۸درصد طی این مدت مواجه شدند. به طور میانگین نیز پالایش یکم افت ارزش ۳ درصدی نسبت به قیمت پذیره نویسی را تجربه کرده است.

اما اگر تخفیف ۳۰درصدی جدید دولت را مبنای کار قرار دهیم، وضعیت قدری متفاوت خواهد بود. نماد شبندر با ۴۰درصد، شبریز با ۵درصد، شپنا با ۴درصد و شتران با ۸-درصد بازدهی به معاملات امروز خود نسبت به قیمت پذیره نویسی پایان دادند. به طور متوسط هم صندوق پالایش یکم با تخفیف ۳۰درصدی دولت، به بازدهی ۱۰درصدی رسیده است.

فهیمی: بازار سهام در انتهای روند اصلاحی است

پس از گذشت سقوط یک ماهه بازار سهام و خبرهایی همانند انتقال یک درصد از منابع صندوق توسعه ملی به صندوق تثبیت بازار، سهامداران حقیقی به رشد دوباره بازار بورس امیدوار شدند و با گذشت یک روز از پخش و فراگیری این خبر شاخص سبزپوش شد. نزدیک به یک هفته روند بازار صعودی بود که دولت از پذیرهنویسی صندوق پالایش یکم (موسوم به دارا دوم) خبر داد و این نام نویسی به علت بسته بودن شرکتهای بورسی زیرمجموعه آن با دو بار تمدید پی در پی همراه شد.

با وجود مخالفتهای بسیاری از تحلیلگران و صاحبنظران بازار سهام مبنی بر اینکه اکنون زمان مناسبی برای چنین عرضههایی در بازار تازه جان گرفته بورس نیست اما دولت مصمم به عرضه صندوقهای سرمایهگذاری (ETF) بود. البته ناگفته نماند که صحبتهای ضد و نقیض وزیر نفت و اقتصاد زبانههای آتش این تصمیم اشتباه را افزون کرد.

در این میان همزمانی انتشار عرضه اولیهی سنگین 1 میلیون و 100 هزار تومانی "وسپهر" و همچنین ای تی اف "پالایش یکم" 5 میلیون تومانی سهامداران را در مضیقه قرار داد و آنها نیز برای جا نماندن از این معامله ی جذاب به فروش دیگر سهامهای خود روی آوردند.

البته در این هیاهوها زمزمههایی درمورد تمدید مشکوک ثبتنام صندوق سرمایهگذاری پالایش در آخرین لحظات اتمام مهلت آن شنیده میشد. انتشار عرضه اولیه گران "وسپهر" در روزی که معمولا عرضه اولیهای ارائه نمیشد (یکشنبه) به افزایش شایعاتی مبنی بر مغرضانه بودن این اقدام دولت دامن زد.

حسین فهیمی کارشناس و تحلیلگر بازار سرمایه و مدیر عامل شرکت سپردهگذاری مرکزی درمورد چرایی ریزش بازار سهام گفت: بازار سهام در سطح انتهایی یک روند اصلاحی است و در این شرایط عرضه اولیه امری منطقی نیست.

تحلیلگر بازار سرمایه اضافه کرد: بنابراین شرکتهای خواهان پذیرهنویسی برای عرضه اولیه سعی می کنند در یک بازار مثبت این اقدام را انجام دهند.

وی بیان کرد: زمان انتشار عرضه اولیه توسط خود شرکت و یا هیات پذیرش شکل میگیرد که درمورد سهام وسپهر و پالایش یکم نمیدانم انتخاب توسط کدام یک انجام شد اما در هر صورت زمان مناسبی انتخاب نشده بود.

فهیمی افزود: مدتی است که انتشار عرضه اولیه در دستور کار دولت قرار گرفته اما با تغییر شرایط جوی بازار و روند نزولی آن باید بعد چند هفته فاصله با روند صعودی این امر صورت بگیرد.

این کارشناس بازار سرمایه با اشاره به یکی دیگر از دلایل ریزش شاخص بورس ادامه داد: پس از اتمام 31 شهریور برخی از کارگزاریها اقدام به تسویه اعتبارات و همچنین بعضی از شرکتهای سرمایه گذاری سود تقسیم میکنند که این نقل و انتقالات وجوه یکی از عوامل موثر در افت شاخص بورس است ازاینرو در روزهای پایانی شهریور ماه اننتشار عرضه اولیه امری توجیه پذیر نیست و چرایی این اقدام تصمیمگیران مبهم است.

مدیر عامل شرکت سپردهگذاری مرکزی تشریح کرد: هرچند که مقدار عرضههای اولیهها اندک است و برای خرید آن سرمایه زیادی نیاز نیست اما در بیشتر مواقع این سهامها از استقبال خوبی برخوردار بوده و خانوادگی خریداری میشود به طور مثال تمام اعضای خانواده اقدام به ثبت درخواست برای سهمی همچون ای تی اف و یا عرضه اولیه میکنند که تجمیع مبلغ مورد نیاز برای خرید آن مقدار قابل توجهی میشود.

فهیمی ضمن اشاره به اینکه سهام وسپهر نسبت به دیگر عرضه اولیهها قیمت بیشتری داشت، ادامه داد: برای ای تی اف پالایش یکم و سهام وسپهر هر خانواده حدود 25 تا 50 میلیون تومان هزینه کرد. افراد برای تهیه وجه مورد نیاز آن ناچار به فروش برخی از سهامهای خود شدند که این به خودی خود فشاری را به نمادهای دیگر وارد میکند.

این کارشناس بازار سرمایه توضیح داد: اگر مجموع ارزش سهامهای منشر شده وسپهر و همچنین پالایش یکم را حساب کنیم مقدار قابل توجهی به دست میآید که این گویای فشار وارد شده به نمادهای معاملاتی فعال در بازار است. در واقع دود انتشار نا به جای آنها در چشمان دیگر شرکتهای فعال بورسی رفت.

وی در بیان دیگر دلایل ریزش بازار سهام، تصریح کرد: بخش بزرگی از نقدینگی موجود در بازار مربوط به اقشار متوسط جامعه است که دارای سهام عدالت هستند. هرچند که این سهم ارزنده است و ارزش نگهداری دارد اما به دلیل مقدار خرد و اندک آن برای سهامدار معنادار نمیشود.

مدیر عامل شرکت سپردهگذاری مرکزی با بیان اینکه فروش سهام عدالت در یک ماه گذشته افزایش داشته است، تشریح کرد: مقدار سهام عدالت به قدری نیست که سود دلخواهی داشته باشد و از طرفی ارزش آن به قدری اندک نیست که سهامدار نسبت به آن بیتفاوت باشد و در چنین شرایطی این افراد ترجیح میدهند با فروش سهام عدالت، خود را به پذیره نویسی عرضههای اولیه و ای تی اف برسانند.

فهیمی تصریح کرد: از طرفی تمام کارگزاریها قابلیت خرید اعتباری عرضه اولیه را ندارند و سهامدار برای اینکه آن را در سبد دارایی خود داشته باشد ناچار به واریز وجه و یا نقد کردن دیگر سهامهای خود میشود. در نتیجه عرضه صندوق سرمایه گذاری پالایش یکم (دارا دوم) و همچنین عرضه اولیه وسپهر در روزهایی که بازار تازه در حال جان گرفتن بود منقطی نبوده و در ریزش سه روز اخیر بازار سهام تاثیرگذار است.

این کارشناس بیان کرد: البته در اوایل مهر ماه روند بهتری برای بازار بورس احتمال داده میشود و با توجه به سبز بودن عرضه اولیهها در این روزها که رنگ قرمز در آن غالب است شیرینی و حلاوتی را برای سهامداران به وجود میآورد. هر چند که سهم کمی در کلیت بازار دارند اما میتواند بخشی از پرتفوی فرد را سبز کند و این باعث دلخوشی آنها شود.

وی در بیان دیگر عوامل موثر در ریزشهای اخیر بازار سرمایه تشریح کرد: سهامداران تازهکاری که به یکباره وارد بورس شدند به دلیل نداشتن تجربه کافی آستانه تحمل کمتری در نزول و صعود بازار دارند. هرچند که نمیتوان گفت سال گذشته جمعیت بازار سرمایه به طور کامل حرفهای بودند اما بینش و شناخت بهتری نسبت به سازوکار و رفتارهای بورس داشتند.

به گفته فهیمی؛ انتشار عرضه اولیه، فروش سهام عدالت، بیتجربگی سهامداران تازهکار، ورود دارایی دیگر بخشهای اقتصادی به بازار سهام و.. از جمله عوامل مهم و تاثیرگذار در عدم توازن بورس است.

این کارشناس بازار سرمایه بیان کرد: البته در کنار این واقعیتهای بازار سرمایه، بیاعتمادی توسط صحبتهای دولتمردان و وزرای اقتصاد و نفت در مورد زمان عرضه صندوق سرمایهگذاری پالایش به وجود آمد که این موضوع باعث به وجود آمدن سوءظن و تردید سهامداران شد. از طرفی نمادهای پالایشی برای مدتی بسته بود و در حالی ابهاماتی در مورد شفافیت آنها به وجود آمده بود که این سهامها نقش لیدر بازار سرمایه را داشتند.

وی تصریح کرد: همچنین در یک بازه زمانی به علت رشد بسیار بازار دولت یا نهاد ناظر دستور داد تا سطح اعتبارات کاهش یابد و صندوقها دارایی خود را عرضه کنند که این موضوع منجر به تشویش بیشتر بازار سرمایه شد. تصمیمگیریهای اشتباه همانند زلزله بازار را تکان داد و با ترس سهامداران توازن بورس نیز خدشهدار شد.

فهیمی معتقد است: با بررسی سیکل تجاری بازارهای مالی ایران متوجه یک اٌفت موقتی در این برهه زمانی از سال میشویم و پس از مجامع شرکتها و در اواخر شهریور ماه با پشت سر گذاشتن نوسان، روال صعودی اندک آن آغاز میشود و مجدد در دی ماه با اٌفت مواجه شده و سپس بازار به فاز تعادلی ورود میکند اما عوامل مذکور باعث شد تا امسال این سیکل عمیقتر از سالهای قبل شود.

مدیر عامل شرکت سپردهگذاری مرکزی در انتهای این گفتوگو به رادار اقتصاد گفت: نمیتوان آمار دقیقی از میزان تاثیرگذاری هر یک از این عوامل بر بازار ارائه کرد و گفت کدام یک تاثیرگذاری بیشتری دارد؛ جمیع جهات میتواند بر بازار نظریه اثر پروانهای را به وجود بیاورد. این موارد اثر کنشی بر یک دیگر دارند و با بروز هر یک از فاکتورهای موثر، عوامل دیگر نیز تحریک و بروز پیدا میکنند.